Решение было вынесено по итогам рассмотрения соответствующего дела: конфликт возник между страховой компанией и клиенткой, чей автомобиль был повреждён в ДТП. Страховой случай наступил ещё в декабре 2019 года в

Рубрика: Страховая компания

Автосервисам пропишут жёсткие сроки ремонта машинАвтосервисам пропишут жёсткие сроки ремонта машин

Автосервисы в России будут работать по новым правилам, созданным Роспотребнадзором. Ожидается, что они вступят в силу 1 сентября 2021 года. Согласно проекту постановления правительства «Об утверждении правил оказания услуг (выполнения

ЦБ разрешит страховщикам резко увеличить цену ОСАГОЦБ разрешит страховщикам резко увеличить цену ОСАГО

ЦБ опубликовал указ, в котором разрешает страховым компаниям изменить стоимость базового полиса ОСАГО. Ценовой коридор в обе стороны вырастет на 11,5%. Указ должен вступить в силу 24 августа текущего года.

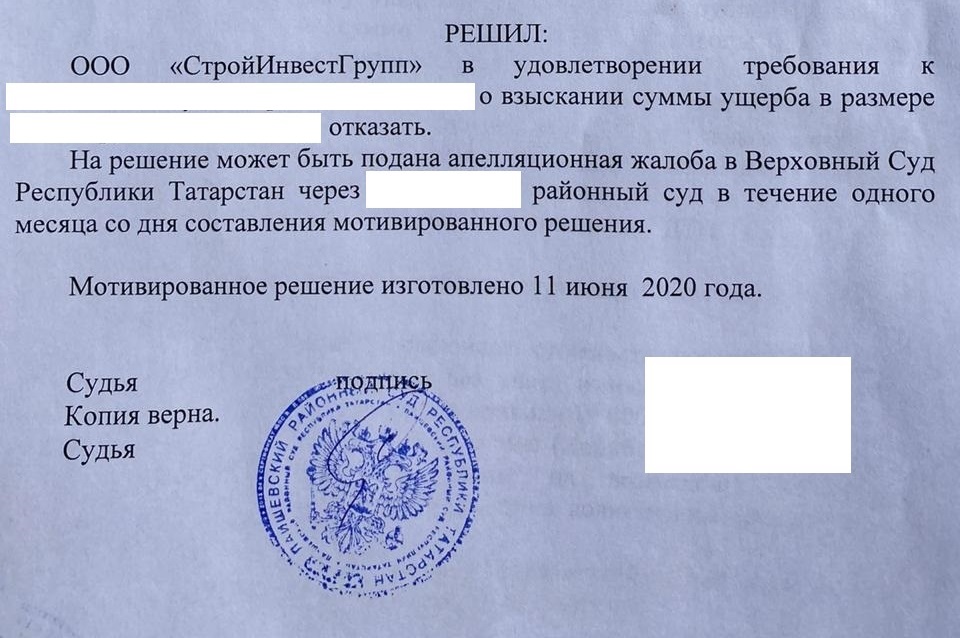

ЛК Гаизнвестгрупп или Стройинвест групп подают в суд?ЛК Гаизнвестгрупп или Стройинвест групп подают в суд?

Добрый день, если вы читаете эту статью, то скорее всего вы участник ДТП и на вас подали в суд. Вероятнее всего это одна из следующих компаний: ООО “ЛК Газинвестгрупп” ИНН

Новый формат полиса ОСАГО вступил в силуНовый формат полиса ОСАГО вступил в силу

В России вступил в силу новый формат полиса обязательного страхования гражданской ответственности владельцев транспортных средств (ОСАГО).Согласно указанию ЦБ, с 8 марта водители могут внести информацию о договоре каско на обратную

Власти придумали, как заставить водителей покупать ОСАГОВласти придумали, как заставить водителей покупать ОСАГО

Накануне стало известно, что штраф за отсутствие полиса может вырасти в 7 раз. Предлагается, увеличить штраф на столько, чтобы он стал равен примерной средней цене полиса. Авторы инициативы уверены, что

«МАКС» начал осуществлять компенсационные выплаты по ОСАГО от Российского Союза Автостраховщиков«МАКС» начал осуществлять компенсационные выплаты по ОСАГО от Российского Союза Автостраховщиков

СК «МАКС» и Российский Союз Автостраховщиков (РСА) заключили договор, согласно которому страховая компания будет оказывать услуги по осуществлению компенсационных выплат, и представлять интересы РСА при возникновении споров, связанных с такими

ОСАГО может вырасти еще на 40%ОСАГО может вырасти еще на 40%

О том, при каких условиях стоимость оформления договора «автогражданки» заметно увеличится, рассказали в Российском союзе автостраховщиков (РСА). Все автовладельцы в РФ должны быть застрахованы по ОСАГО. Цена каждого полиса рассчитывается

Некоторые параметры реформы ОСАГО будут пересмотрены. Об этом договорились Минфин, ЦБ и банковский комитет Госдумы.Некоторые параметры реформы ОСАГО будут пересмотрены. Об этом договорились Минфин, ЦБ и банковский комитет Госдумы.

Издание “Коммерсантъ” сообщает, что ведомства обеспокоены возможным ростом тарифов на страховку из-за предлагаемых изменений. В данный момент идет обсуждение отказа от недавно анонсированного увеличения лимита выплат по ущербу здоровью и

Суд решил, что выплату по ОСАГО можно получить после ремонта автомобиляСуд решил, что выплату по ОСАГО можно получить после ремонта автомобиля

Страховщики не должны отказывать в выплатах по «автогражданке» на основании того, что машина пострадавшей стороны была отремонтирована, но лишь в том случае, если есть заключение независимой экспертизы. Бывают случаи, когда